Eso no significa que hacer un pronóstico sea una pérdida de tiempo, en mi opinión. En el análisis científico, la teoría debe tener poder predictivo y eso se aplica también a la economía si se quiere considerar una ciencia y no solo una apología del capitalismo. Para que la teoría de las crisis de Marx sea validada, debe tener cierto poder de predicción, es decir, que las caídas en la producción capitalista ocurrirán a intervalos regulares recurrentes, principalmente debido a cambios en la tasa de ganancia del capital y los movimientos resultantes en la masa de ganancias en una economía capitalista.

Pero como he argumentado en notas anteriores, las predicciones y las previsiones son cosas diferentes. A partir de sus modelos, los científicos del clima predicen un aumento peligroso de las temperaturas globales; y los virólogos también han estado prediciendo un aumento de patógenos mortales que llegan a los humanos en una serie de pandemias. Pero prever cuándo exactamente estas predicciones se harán realidad es mucho más difícil. Por otro lado, los climatólogos aún no pueden prever cuál será el clima en un país durante todo un año, pero sus modelos ahora son bastante precisos para predecir el clima de los próximos tres días. Por tanto, las previsiones de producción, inversión, precios y empleo con un año de antelación no son tan imposibles.

De todos modos, intentémoslo y hagamos algunas previsiones para 2022. La previsión del año pasado fue relativamente fácil. Estaba claro que todas las principales economías iban a recuperarse de la recesión de 2020. Escribí: «El PIB real crecerá, las tasas de desempleo comenzarán a disminuir y el gasto de los consumidores se recuperará». Con el desarrollo de las vacunas, las “economías del G7 deberían recuperarse significativamente a mediados de año” . Pero agregué que “no será una recuperación en forma de V, con un retorno a los niveles anteriores de producción, empleo e inversión nacionales. Como acabo de argumentar, para fines de 2021 la mayoría de las principales economías (excepto China) todavía tendrán niveles de producción, etc., por debajo de los de principios de 2020″. Estas previsiones se han confirmado.

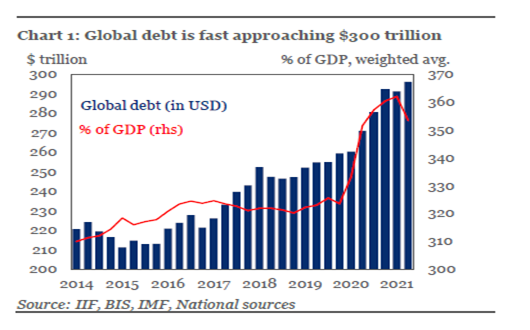

Había dos razones principales por las que esperaba que la recuperación económica no restableciera la producción mundial a los niveles de 2019 para fines de 2021. En primer lugar, había habido una ‘cicatrización’ significativa del daño producido en las principales economías por la pandemia de COVID en el empleo, la inversión y la productividad de trabajo que nunca podrá recuperarse. Esto se manifestó en un enorme aumento de la deuda, tanto del sector público como del privado, que pesa sobre las principales economías como el daño permanente del ‘COVID prolongado’ en millones de personas.

Esta ‘cicatrización’ también se manifestó en una caída en la rentabilidad promedio del capital en las principales economías en 2020 a un nuevo mínimo, cuya recuperación en 2021 no fue suficiente para restaurar la rentabilidad incluso al nivel de 2019.

Sin embargo, como se esperaba, el crecimiento del PIB real mundial en 2021 fue probablemente de alrededor del 5%, después de caer un 3,5% sin precedentes en la recesión de 2020. Según el FMI, en las economías capitalistas avanzadas, el PIB real por persona cayó un 4,9% en 2020 pero aumentó un 5,0% en 2021. Eso significa que el PIB real por persona en estas economías todavía esta ligeramente por debajo del nivel alcanzado a fines de 2019. Así que dos años de cicatrices.

La mayoría de las previsiones para este año, 2022, son más (o menos) iguales a las de 2021. Se espera que la economía mundial crezca alrededor de 3.5-4.0% en términos reales, una desaceleración significativa en comparación con 2021 (25% menos que la tasa ). Además, se pronostica que las economías capitalistas avanzadas (ECA) crecerán menos del 4% en 2022 y menos del 2,5% en 2023.

Previsión de crecimiento del PIB real (%) del Conference Board.

| 2020 | 2021 | 2022 | 2023 | |

| EEUU | -3,4 | 5.7 | 3.8 | 3,0 |

| Europa | -6,6 | 5,0 | 4.1 | 1,7 |

| Japón | -4,7 | 2,5 | 3.3 | 1.4 |

| ECA | -4,6 | 5.1 | 3.9 | 2,3 |

| China | 2.2 | 5,0 | 3.3 | 3.2 |

| India | -7,1 | 7.5 | 8.5 | 4.3 |

| AL | -7,5 | 6.4 | 2.2 | 1,7 |

| EME | -2,1 | 5.2 | 4.0 | 3.2 |

| Mundo | -3,3 | 5.1 | 3.9 | 2.8 |

La misma historia para las llamadas economías emergentes (EME) del ‘Sur Global’, incluidas China e India. China fue la única economía importante que evitó una recesión en el año del COVID, 2020. Pero el crecimiento de la producción de China en 2021 fue mucho más débil que después del final de la Gran Recesión en 2009. El Conference Board subestima gravemente las tasas de crecimiento de China, pero incluso por lo tanto, en 2022 es poco probable que el PIB real de China suba mucho más del 5%.

Lo que sugieren estos pronósticos es que la ‘fiebre del azúcar’ del gasto de los consumidores reprimido engendrada por los subsidios en efectivo del COVID provenientes del gasto fiscal de los gobiernos y las enormes inyecciones de dinero crediticio por parte de los bancos centrales está disminuyendo y seguirá disminuyendo este año. De hecho, como sabemos, los bancos centrales ahora planean «reducir» su creación de crédito e incluso aumentar las tasas de interés oficiales sobre los préstamos. El Banco de Inglaterra ya ha comenzado a subir su tasa política y la Fed de EE UU planea tres aumentos en la última parte de 2022.

Y todos los pronósticos para este año se basan en la opinión de que la nueva variante Omicron de COVID será de corta duración y solo levemente dañina para la salud humana, gracias a las vacunas y los nuevos tratamientos médicos. Eso puede ser demasiado optimista, e incluso si Omicron no perturba las economías este año, no hay certeza de que no surja otra variante más devastadora.

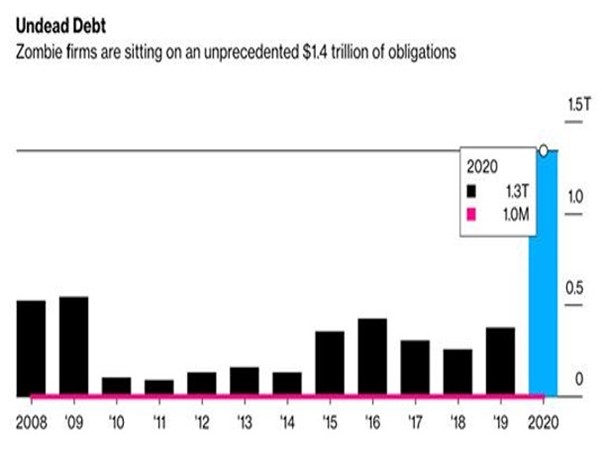

Luego, en mi opinión, hay un tercer tramo después de la caída de COVID que se avecina, probablemente en 2022. En mi previsión de 2021, planteé la posibilidad de que dado el tamaño de la deuda corporativa y la gran cantidad de las llamadas ‘ empresas zombis’ que ni siquiera estan obteniendo suficientes ganancias para cubrir el servicio de sus deudas (a pesar de las tasas de interés muy bajas), podría sobrevenir una crisis financiera.

Y ese es solo un riesgo en las economías capitalistas avanzadas. Las llamadas economías emergentes ya se encuentran en una situación desesperada. Según el FMI, aproximadamente la mitad de las economías de bajos ingresos (LIE) están ahora en peligro de incumplimiento de la deuda. La deuda de los ‘mercados emergentes’ con respecto al PIB ha aumentado del 40% al 60% en esta crisis. Y hay poco espacio para impulsar el gasto público para paliar el golpe.

Los países «en desarrollo» se encuentran en una posición mucho más débil en comparación con la crisis financiera mundial de 2008-09. En 2007, 40 países de mercados emergentes y de ingresos medios tenían un superávit fiscal del gobierno central combinado equivalente al 0,3% del producto interno bruto, según el FMI. El año pasado, registraron un déficit fiscal del 4,9 por ciento del PIB. El déficit público de los ‘mercados emergentes’ en Asia pasó del 0,7 por ciento del PIB en 2007 al 5,8 por ciento en 2019; en América Latina, pasó del 1,2% del PIB al 4,9%; y los mercados emergentes europeos pasaron de un superávit del 1,9 por ciento del PIB a un déficit del 1 por ciento. El Conference Board pronostica una caída en la tasa de crecimiento del PIB real para América Latina de dos tercios del 6,4% al 2,2% y luego incluso menor en 2023. Esa es la receta para una grave crisis de deuda y moneda en estos países en 2022, y la Argentina se encamina a otro incumplimiento de su deuda.

Por tanto, los gobiernos de economías emergentes se enfrentan a la aplicación de una severa austeridad fiscal que prolongaría su estancamiento; o devaluar sus monedas para intentar impulsar el crecimiento de las exportaciones. El gobierno turco de Erdogan ha optado por la política de recortar y no aumentar las tasas de interés, al estilo de las políticas de la Teoría Monetaria Moderna. Esto ha provocado una salida de capital y una depreciación del 40% de la lira turca frente a las principales monedas. La inflación se ha disparado. En 2022, la economía turca se hundirá y se producirá una ‘estanflación’.

En 2021 no se produjo una crisis financiera y de deuda. Por el contrario, los mercados mundiales de acciones y bonos nunca lo habían tenido tan bien. El crédito financiado por el banco central inundó los activos financieros como si no hubiera futuro. El resultado ha sido un aumento asombroso de los precios de los activos financieros (acciones y bonos) y de los bienes raíces. Los bancos centrales han inyectado 32 billones de dólares en los mercados financieros desde el inicio de la pandemia de COVID-19, elevando la capitalización bursátil mundial en 60 billones de dólares. Y las empresas de todo el mundo recaudaron $ 12,1 billones vendiendo acciones y obteniendo préstamos como resultado. El índice del mercado de valores de EEUU subió un 17% en 2021, repitiendo un aumento similar en 2020. El índice S&P 500 alcanzó un máximo histórico. El índice Nikkei 225 arrojó sus ganancias anuales más altas desde 1989.

Pero a medida que avanzamos hacia 2022, los días del ‘dinero fácil’ y los préstamos baratos están llegando a su fin. Es probable que el enorme auge del mercado de valores de los últimos dos años se apague. De hecho, desde abril de 2021, solo cinco acciones de alta tecnología (Apple, Microsoft, Nvidia, Tesla y la matriz de Google, Alphabet) han representado más de la mitad del aumento en el índice S&P de EEUU, mientras que 210 acciones están un 10% por debajo de su índice más alto en 52 semanas. Y un tercio de los «préstamos apalancados», una forma popular de creación de deuda, en los EEUU tiene una relación deuda / ganancias superior a seis, un nivel considerado peligroso para la estabilidad financiera.

Así que este año podría ser el de un colapso financiero o al menos una corrección severa en el mercado de valores y los precios de los bonos, a medida que suben las tasas de interés, lo que eventualmente llevará a una serie de corporaciones zombis a la bancarrota. Eso es lo que temen los bancos centrales. Por eso la mayoría están siendo muy cautelosos a la hora de poner fin a la era del dinero fácil. Y, sin embargo, se ven obligados a hacerlo debido al fuerte aumento de las tasas de inflación de los precios de los bienes y servicios en muchas de las principales economías.

Tasa de inflación anual de bienes y servicios de consumo de EE. UU. (%)

Este pico de inflación se debe principalmente a la demanda reprimida de los consumidores, ya que la gente agota los ahorros acumulados durante los confinamientos que se enfrentan a «cuellos de botella» en la oferta. Estos cuellos de botella son el resultado de las restricciones al transporte internacional de bienes y componentes y las continuas restricciones sobre las materias primas y los componentes para la producción; es parte de las secuelas de la caída de COVID de 2020 y porque gran parte del mundo todavía sufre la pandemia.

La teoría económica dominante está dividida sobre si este pico de inflación es «transitorio» y la tasa de inflación volverá a niveles «normales» o no. En mi opinión, es probable que las altas tasas de inflación actuales sean ‘transitorias’ porque durante 2022 el crecimiento de la producción, la inversión y la productividad probablemente comenzarán a descender a tasas de ‘depresión prolongada’. Eso significará que la inflación también disminuirá, aunque seguirá siendo más alta que en la pre-pandemia.

Existe la opinión de que 2022 verá en realidad el comienzo de nuevos niveles de crecimiento del PIB y de la productividad como lo experimentó EEUU en los ‘locos años veinte’ del siglo pasado después del fin de la epidemia de gripe española. Durante los llamados ‘locos años veinte’, el PIB real de EEUU aumentó un 42% y un 2,7% anual per cápita. Pero parece que no hay evidencia que justifique la afirmación de algunos optimistas de la corriente económica principal de que el mundo capitalista avanzado está a punto de experimentar una rugiente década de 2020. La gran diferencia entre la década de 1920 y la de 2020 es que la recesión de 1920-21 en los EEUU y Europa limpió el ‘bosque muerto’ de empresas ineficientes y no rentables para que los sobrevivientes fuertes pudieran beneficiarse de una mayor participación de mercado. La rentabilidad del capital aumentó considerablemente en la mayoría de las economías. Nada de eso se pronostica para 2022 o más allá, como muestran los pronósticos del Conference Board (arriba), o para el caso, los del FMI (abajo).

Los más optimistas sobre un nuevo auge prolongado en la década de 2020 para reemplazar la larga depresión de la década de 2010, como el Conference Board, basan su argumento en una reactivación de la productividad total de los factores (PTF). Esta medida capta supuestamente el papel de la eficiencia y la innovación en el crecimiento de la producción. El banco central calcula que la PTF mundial aumentará un 0,4% en promedio anual esta década en comparación con cero en los últimos 20 años. Eso no es una gran mejora en comparación con el pronóstico de desaceleración o incluso caída del empleo en edad laboral y el débil crecimiento de la inversión de capital a nivel mundial. De hecho, en el tercer trimestre de 2021, el crecimiento de la productividad de EEUU se desplomó hasta el peor trimestre en 60 años, mientras que la tasa interanual cayó un 0,6%, la mayor caída desde 1993, ya que el empleo aumentó más rápido que la producción.

Un auge prolongado solo sería posible, según Marx, si hay una destrucción significativa de los valores del capital en una recesión importante. Limpiando el proceso de acumulación de tecnología obsoleta y capital fallido y no rentable, la innovación de nuevas empresas podría prosperar. Eso es porque tal ‘destrucción creativa’ generaría una tasa más alta de rentabilidad. Pero todavía no hay indicios de una fuerte recuperación de la rentabilidad media del capital. Probablemente sea necesario un aumento sostenido de alrededor del 30% en la rentabilidad para generar un nuevo y largo boom como los ‘locos años veinte’ o la ‘edad de oro’ de la posguerra o incluso como el logrado modestamente en el período neoliberal de finales del siglo XX.

Y no espere más ayuda fiscal y monetaria de los gobiernos. Dado el alto nivel de deuda del sector público, los gobiernos favorables a las empresas de todo el mundo buscan reducir el gasto fiscal y los déficits presupuestarios. De hecho, se prevé un aumento de los impuestos y una reducción del gasto público. Según el FMI, el gasto público en 2022 caerá un 8% como porcentaje del PIB este año con respecto al año pasado. Esta caída se debe en parte a un menor gasto en el apoyo frente al COVID y al aumento del PIB.

Pero si miramos las proyecciones de gastos e ingresos del gobierno de EEUU, según la Oficina de Presupuesto del Congreso, el gasto del gobierno federal se reducirá en un 7% en promedio hasta 2026 en comparación con los niveles de 2021, mientras que se espera que los ingresos fiscales aumenten en un 25%. El déficit del presupuesto federal de EEUU se reducirá a la mitad en 2022 y se mantendrá bajo durante los años siguientes. Por tanto, no se prevé ningún estímulo fiscal al estilo keynesiano, al contrario.

Los planes del presidente estadounidense Biden para expandir el gasto fiscal se han visto obstaculizados por el Congreso y, de todos modos, solo habrían tenido un pequeño impacto en la actividad económica. El fondo de recuperación de la UE para las economías más débiles de la eurozona ni siquiera ha comenzado y, de nuevo, será insuficiente para mantener un crecimiento económico más rápido.

En conclusión, suponiendo que no se produzcan nuevos desastres por la continua pandemia de COVID, la economía mundial crecerá en 2022, pero no tan rápido como en el año de la ‘fiebre del azúcar’ de 2021. Y para fines de este año, la mayoría de las principales economías han comenzado a retroceder hacia las tendencias de bajo crecimiento y baja productividad de la Larga Depresión de la década de 2010, con perspectivas de un crecimiento aún más débil durante el resto de la década.